Fecha de Noticia: 19-Enero-2018

TAT: "fisco parece tener... confusión" - TDT con Luxemburgo...

Reciente fallo del TAT dice que DGIi debe indicar al contribuyente que le falta a su solicitud de aplicación de tratado antes negarla.

Reciente fallo del TAT dice que DGIi debe indicar al contribuyente que le falta a su solicitud de aplicación de tratado antes negarla.

Antecedentes del Fallo:

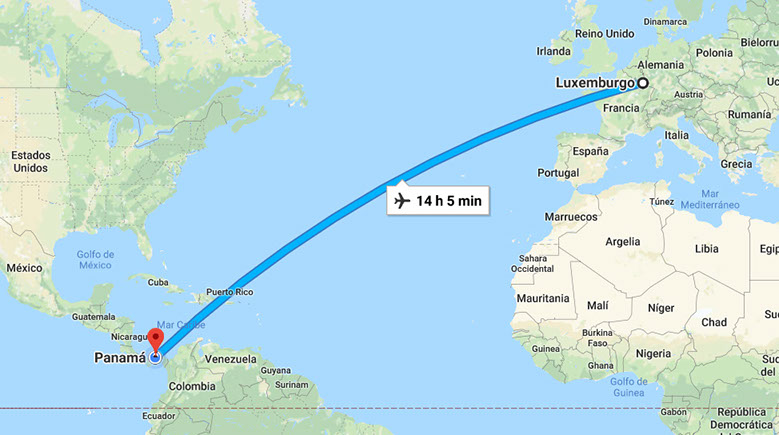

El contribuyente solicitó que se aplicara la tarifa preferencial de dividendos del tratado Panamá-Luxemburgo. Esta petición es obligatoria según el artículo 762-Ñ del Código Fiscal.

Con la solicitud se aportó:

a) Certificación de Registro Público

b) Certificación Secretarial de acta distribuía dividendos

c) Certificación Secretarial notariada del porcentaje de tenencia accionaria.

d) Declaración Jurada del Impuesto Retenido sobre Dividendos,

e) Boleta de Pago del Impuesto pagado al Fisco.

La DGi negó este reconocimiento y en su lugar dictó una liquidación adicional al contribuyente. Según el fisco el contribuyente " no aportó con su memorial pruebas suficientes de la participación accionaria de la sociedad de Luxemburgo como accionista".

El fisco menciona que no sólo se debe probar que la sociedad receptora de dividendos sea accionista de la sociedad panameña sino que también debe probarse que es el "beneficiario efectivo de los dividendos". Es decir, que no sea una sociedad "conducto" ya que el tratado con Luxemburgo niega el derecho a las sociedades de este tipo.

Resolución de primera instancia:

El contribuyente se defiende indicando que nunca fue informado que estaba siendo auditado tal como lo indica el numeral 5 del artículo 155 de la Ley 8 de 2010, lo que violaba el debido proceso.

Añade el contribuyente que la DGi pudo verificar con Luxemburgo si existía o no la sociedad receptora de los dividendos y si la misma era o no una sociedad "conducto".

Agrega el contribuyente que no existe una lista de documentos definidos por ley que indique cómo se prueba ser un receptor efectivo de dividendos. Por lo tanto, según el contribuyente, se le está acusando de no cumplir con formalismos que carecen de base jurídica. También dice el contribuyente que no existe una definición en la norma panameña del concepto de "beneficiario efectivo".

Con este recurso el contribuyente añade las siguientes pruebas: certificado de acciones de la compañía en Luxemburgo, Registro de Acciones, Estados Financieros auditados, entre otors.

La DGi mantiene su posición indicando que este caso "se concentra en un tema fundamental de Derecho Procesal". Según la DGi este tema es el de la carga de la prueba.

Aquí la DGi cita unos artículos del Código Judicial y sin decir que prueba necesita pasa a decir que el contribuyente no la aportó.

Recurso de Apelación:

El contribuyente apela indicando que la DGi no falla la petición realizada y en su lugar dicta un alcance, lo que viola el artículo 155 de la ley 8 de 2010. Añade el contribuyente que la Dgi debió pedirle información adicional antes de argumentar que no se probó la condición de beneficiario efectivo. Para esto el contribuyente cita al artículo 76 de la ley 38 de 2000. Este artículo dice que si al solicitante le falta algún documento la Administración debe darle un plazo de 8 días para subsanarlo.

Oposición a la Apelación:

En la oposición a la apelación la DGi indicó que al no haber documentos listados como requisitos en la ley le toca al solicitando probar ser el beneficiario efectivo. Esto, según la DGI, no había sido probado.

Fallo del TAT:

El TAT comienza indicando que la DGi no se pronunció sobre las pruebas presentadas por el contribuyente.

Luego el TAT indica que la DGI usó artículos errados para realizar un alcance de impuesto de dividendos ya que los mencionados se refieren al impuesto a la renta. En este punto el tribunal advierte que la DGi está confundida.

Luego indica no estar de acuerdo con lo que dice el contribuyente de que la DGi debe notificarlo de que está siendo auditado. Esto lo dice citando al artículo 719 y 720 que ponen esta obligación para auditorías de impuesto a la renta y no para el impuesto de dividendos.

En este momento el TAT pasa a analizar el concepto de beneficiario efectivo citando escritos de un profesor español y de un argentino. Luego el TAT indica que al evaluar las pruebas ve que el receptor de los dividendos sí es beneficiaro efectivo de los mismos ya que el contribuyente lo demostró con las pruebas aportadas.

Al decir esto, el TAT llama la atención a la DGi indicando que no había valorado las pruebas aportadas por el contribuyente tal como lo ordena el artículo 1240-A del Código Fiscal. Esto a pesar de haber sido aducidas y que de haber sido evaluadas este proceso no hubiera llegado a grado de apelación.

Así las cosas el TAT revoca la resolución de la DGi y da razón al contribuyente.

El fallo del TAT llega a 3 años de haberse dictado el acto impugnado.

Vea fallo completo haciendo click aquí: (vea fallo).

Twittea o dale like a esta noticia:

Por: Carlos Urbina